07.05.2021

“Sell in May and go away”? Le statistiche dicono di no.

Ora che siamo agli inizi di maggio e che, dopo 6 mesi di rialzi, l’indice S&P 500 ha raggiunto picchi storici, il detto è sulla bocca di tutti, quindi abbiamo deciso di verificare se maggio riflette una certa stagionalità delle correzioni di mercato.

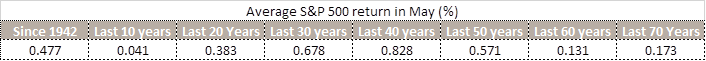

Ovviamente, la risposta dipende dalle finestre e dal numero di osservazioni considerate. Se prendiamo l’indice S&P 500 dal 2010 in poi, compreso il terribile -8,2% del 2010 che occupa il venticinquesimo posto nella classifica delle peggiori prestazioni mensili di S&P dal 1942, il rendimento medio del mese di maggio è pari a -0,7%. Ma perché dovremmo considerare nello specifico una finestra di 11 anni, specialmente quando i rendimenti medi di S&P 500 a maggio negli ultimi 10 anni (e maggio 2010 non è incluso nella nostra osservazione) sono al +0,04%?

Perché la statistica permette di dimostrare qualsiasi cosa, dipende solo dal punto di vista adottato...

Più concretamente, non riusciamo a trovare nessuna stagionalità legata al mese di maggio.

Guardando al rendimento medio di S&P 500 a maggio dal 1942 e a diverse finestre definite, l’unica conclusione a cui è possibile giungere è che il mercato, nel lungo termine, continua a salire, anche a maggio.

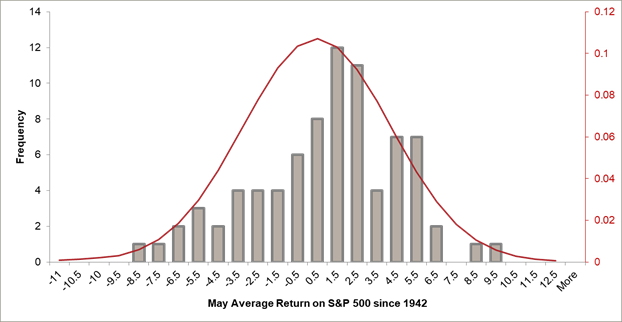

L’analisi statistica che parte dal 1942 dimostra che, in termini di frequenza, un rendimento positivo a maggio è ancora più probabile. Tuttavia, ci sono declini nella storia della borsa, quindi abbiamo tentato di analizzarne l’eventuale stagionalità e ampiezza.

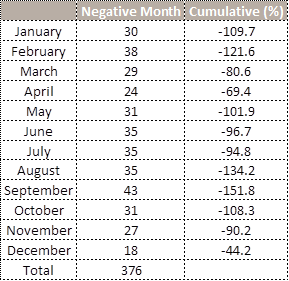

Dal 1942 fino ad aprile 2021, l’indice S&P 500 è sceso, su base mensile, 367 volte in oltre 953 mesi di osservazioni. La distribuzione e i rendimenti cumulativi per mese sono i seguenti:

Le statistiche e la distribuzione tendono a confutare la tesi “Sell in May and go away”, indicando che questa non si conferma nel tempo. Tuttavia, gli investitori potrebbero imbattersi in qualcosa riguardo alla tesi:

“Sell in September and...” (“vendere a settembre e...”).

Altri articoli

30.06.2025

ESG e IA: espansione del modello di stewardship al mercato francese

In collaborazione con il professor Didier Cossin, la Caisse des Dépôts e Rcube Asset Management, siamo lieti di annunciare l'espansione del modello di stewardship, cuore della filosofia del nostro fondo GBI Good Governance (+20% rispetto all'indice USA dal lancio), al mercato azionario francese.

Leggi il comunicato stampa (FR)18.06.2025

Benvenuto a John Plassard!

È con grande piacere ed entusiasmo che annunciamo l'arrivo, il prossimo 14 luglio, di John Plassard in qualità di socio di Cité Gestion.

Leggere tutto15.05.2025

Harvard x Cité Gestion

Abbiamo avuto il piacere di sostenere la cena di gala organizzata a Città del Messico per celebrare il 75° anniversario dell'Harvard Gala Dinner. È stata una serata davvero memorabile, che ha riunito ex alunni provenienti da tutto il Messico.

Leggere tutto